يكشف التقييم الاقتصادي للمشروع الاستثماري عن جاذبيته للاستثمارات البديلة.

الحاجة إلى التقييم

هناك عدد من الأسباب التي تجعل من الضروري استخدام مؤشرات الكفاءة الاقتصادية أثناء إجراء تقييم الاستثمار ، وهي:

- إذا كنت تنوي استخدام قرض مصرفي كاستثمار رأسمالي إلى حد ما. ستتيح النتائج النهائية للحسابات وفقًا للمؤشرات ذات الصلة تقييم إمكانية سدادها في الوقت المناسب ، وكذلك تحديد درجة ثبات المشروع فيما يتعلق بديناميات وضع السوق.

- القدرة على تقييم هذا المشروع كواحد من عدد من عناصر الملكية.

- تلعب الطرق المستخدمة لتقييم جاذبية الاستثمار في العديد من المشروعات لحساب المؤشرات ذات الصلة دورًا مهمًا في صنع القرار.

تقييم جدوى التمويل

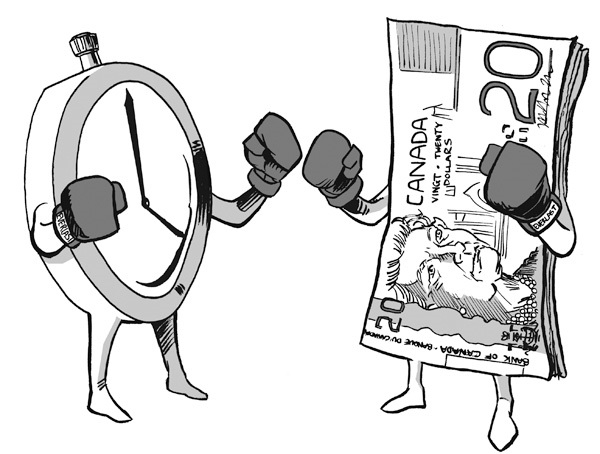

يتم تنفيذها مع أخذ عامل الوقت في الاعتبار من خلال مجموعة المؤشرات التالية:

- صافي القيمة الحالية (NPV)؛

- فترة الاسترداد (PP) ؛

- مؤشر الربحية (IR) ؛

- معدل العائد الداخلي (الدخل القومي الإجمالي) ؛

- معدل العائد الداخلي المعدل (MVND).

والنتيجة تتيح للمستثمر المحتمل الحصول على فكرة عن الوقت الذي سيتمكن فيه من إعادة المبلغ المستثمر ، وما المكاسب الرأسمالية التي يتوقعها من هذا الاستثمار وما الاستقرار المحتمل فيما يتعلق بمخاطر السوق التي تنطوي عليها هذه الاستثمارات.

تفسير مفهوم "فترة الاسترداد"

هذه هي الفترة الزمنية التي يكون فيها حجم الاستثمارات المستثمرة مساوياً لمقدار الدخل المستلم منها.

وبالتالي ، يمكن تمثيل فترة الاسترداد للاستثمارات (فترة الاسترداد أو PP المختصرة) على أنها الوقت اللازم لاسترداد كل رأس المال المستثمر ، وبعد ذلك يبدأ الربح في التغلب على التكاليف.

كيفية حساب فترة الاسترداد؟

يمكن تمثيل هذه العملية على عدة مراحل ، على وجه الخصوص:

- بناءً على الفترة التي بدأ تكوين الأرباح فيها ، وعلى قيمة معدل الخصم ، يتم حساب التدفق النقدي المخصوم للإيرادات المقابلة.

- يتم حساب التدفقات النقدية المخصومة المتراكمة. ويمثلها مجموع جبري لتيار الإيرادات من المشروع والتكاليف المقابلة. يتم تنفيذ هذا الإجراء حتى يتم استلام القيمة الإيجابية الأولى.

- في المرحلة النهائية ، يتم حساب فترة الاسترداد (PP) وفقًا للصيغة:

PP = لا. + Sn: DDP g.o. ، أين

رقم - عدد السنوات التي تسبق سنة الاسترداد ؛

Sn - قيمة القيمة غير المستردة في بداية سنة الاسترداد ؛

DDP g.o. - التدفق النقدي المخصوم سنة الاسترداد المقابلة.

لذلك ، استنادًا إلى المعلومات الموجودة فيما يتعلق بالتكاليف والافتراضات اللازمة فيما يتعلق بالأرباح المستقبلية (في المتوسط) ، يمكنك حساب فترة الاسترداد للمشروع الاستثماري ، أي فهم متى سيعيد المستثمر جميع الأموال التي استثمرها.

صيغة لحساب فترة الاسترداد المخصومة لمشروع استثماري محتمل

لا يأخذ الحساب أعلاه لمؤشر الكفاءة الاقتصادية للاستثمارات مثل فترة الاسترداد للمشروع في الاعتبار حقيقة انخفاض تكلفة المال في إطار الجانب الزمني.

وبالتالي ، من أجل الحصول على نتائج أكثر دقة وموثوقية ، يجب تطبيق معدل خصم في العمليات الحسابية.

إذا كانت هناك بدائل ، يفضل المستثمر مشروعًا يوفر أقصر فترة استرداد.

ما هي القيمة التي ينبغي أن يكون لها مؤشر الكفاءة الاقتصادية للاستثمارات؟

فترة الاسترداد استثمار رأس المال يعمل كواحد من المعلمات الرئيسية التي يجب أن تسترشد في عملية تنظيم المؤسسة. كما تم شرحه سابقًا ، فإن هذا العامل هو الفترة الزمنية اللازمة لتغطية التكاليف المرتبطة بالحقن المالي الأولي ، والإيرادات المتلقاة من أنشطة الاستثمار.

وفقا للإحصاءات ، فإن فترة الاسترداد للاستثمارات في شركة في معظم البلدان هي 10 سنوات. في روسيا ، غالبا ما يكون أقل بكثير. كقاعدة عامة ، يهدف رواد الأعمال إلى الحصول على أكبر ربح ممكن في أقصر وقت.

في البداية ، تم حساب المعيار المدروس لنشاط الشركة في عملية وضع خطة عمل ، وهو أمر ضروري لإنشاء الشركات. يستند حساب هذا المؤشر إلى طرق مختلفة وضعها خبراء اقتصاديون مؤهلون تأهيلا عاليا.

بالفعل في سياق أعمال الشركة ، قد يتم المبالغة في تقدير فترة الاسترداد اعتمادًا على سرعة تنفيذ الخطة أو على الحقائق الاقتصادية التي نشأت. في هذا الصدد ، يمكن تعديل توقيت ربح كبير من قبل الشركة.

لماذا يتم حساب هذا المؤشر؟

يمكن استخدام فترة الاسترداد للمشروع كأحد مؤشراتها ، والتي تعمل كمبدأ توجيهي في اتخاذ القرارات المهمة فيما يتعلق بتطوير مجالات معينة من الأعمال.

من المعروف أنه في كثير من الأحيان ، هناك حاجة إلى ربح كبير لإجراء استثمارات طويلة الأجل كبيرة. ومع ذلك ، قد لا يكون المستثمر والشركة مهتمين تمامًا بهذا التطور في الوضع.

إن فترة الاسترداد المخصومة للمشاريع الاستثمارية ، إذا جاز التعبير ، هي أكثر اهتمامًا بهؤلاء المستثمرين الذين ينفذون الحقن المالية في المؤسسة. قد يكون السبب في ذلك هو أن البنوك التي تقدم القروض إلى المنظمات التجارية ، كقاعدة عامة ، مؤمنة ضد الخسائر المحتملة من خلال الضمان. والمستثمرون في هذا الصدد يتحملون مخاطر كبيرة عند القيام باستثمارات في المؤسسة.

في كثير من الأحيان ، يقوم المستثمرون باستثمارات طويلة الأجل في مختلف المجالات (الأوراق المالية ، الشركات) ، ولكن هناك العديد من الحالات التي يفضل فيها المستثمرون تحقيق أقصى قدر من تقليل فترة الربح ، حتى في ظل المخاطر العالية.

هذا المؤشر هو أساس إحدى الطرق البسيطة لتحديد الجدوى الاقتصادية للحقن المالية.

في العديد من سنوات الممارسة ، تم تنفيذ إجراء تقييم فعالية الاستثمارات الرأسمالية عن طريق خمس طرق أساسية (دون النظر في تعديلاتها) ، تم دمجها بشكل مشروط في مجموعتين: ديناميكية وبسيطة (ثابتة).

من بين الأساليب الثابتة لتحديد الجدوى الاقتصادية للاستثمارات المالية في المشاريع الاستثمارية ، هناك مثل حساب فترة الاسترداد للاستثمارات وحساب ربحيتها المحاسبية. وهي تستند إلى قيم ثابتة منفصلة للمؤشرات الأولية ، وأساسها هو التقديرات المحاسبية.

عند تطبيقها ، لا يتم مراعاة العمر الإجمالي للمشروع ودرجة عدم المساواة في التدفقات النقدية الناشئة في فترات زمنية مختلفة. ومع ذلك ، فإن هذه الطرق شائعة للغاية بسبب التوضيح الجيد والبساطة الكافية. وهي تستخدم أساسا للتقييم التشغيلي لمشروع استثماري في واحدة من المراحل الأولية لتطويره.

تعتمد إحدى الطرق المذكورة أعلاه على مؤشر يسمى فترة الاسترداد للحقن المالية. ويستند حسابه إلى مبادئ معينة لنهج الموارد لإجراء تقييم الفعالية.

عيوب هذه الطريقة

النقطة السلبية الرئيسية لهذا النهج ، والتي تهدف إلى تحديد فترة الاسترداد ، هي أن الربح هو مؤشر على العائد على رأس المال المستثمر.لكن في الممارسة العملية ، عادةً ما يتم إرجاع الاستثمارات كتدفق نقدي ، والذي يتكون من مبلغ الاستهلاك وصافي الربح. لذلك ، فإن تقييم مشروع استثماري يعتمد على الربح يشوه بشكل كبير نتائج العمليات الحسابية ويقلل بشكل كبير من فترة الاسترداد للحقن الأولية.

وبالتالي ، يوصى باستخدام حساب فترة الاسترداد على سبيل الحصر كوسيلة إضافية لتقييم مدى ملاءمة الحقن المالية. يجب استخدامه للحصول على معلومات تساعد على توسيع التفاهم فيما يتعلق بالجوانب المختلفة للمشروع الجاري تقييمه. يتم التعبير عن الدور المحدود لهذا المؤشر في حقيقة أنه إذا أشار المستثمر إلى مصطلح العائد على الاستثمار ، وكانت فترة الاسترداد أكثر من القيمة المحددة ، فمن المستحسن استبعاد هذا المشروع الاستثماري من الاهتمام.

خياران لاستخدام المؤشر في إجراء تقييم استثمار رأس المال

أولاً ، يمكن قبول مشروع استثماري بشرط الحصول على هذه القيمة لنتيجة الحساب النهائية ، والتي يمكن عندها استنتاج أنها ستسترد.

ثانياً ، يتم قبول المشروع إذا كانت قيمة مؤشر فترة الاسترداد لا تتجاوز فترة معينة (تم تحديدها مقدمًا) ، والتي تختلف قيمتها في نطاق واسع فيما يتعلق بالشركات الفردية. هذا يدل على عدم وجود قيمة معيارية موحدة.

ما الذي يبرر التفضيل لفترة استرداد مخفضة للمستثمر؟

تتمثل فترة الاسترداد البسيطة للاستثمارات المالية في مشروع استثماري بفترة العائد المعتاد على رأس المال المستثمر من خلال إجمالي الدخل الصافي. هذا المؤشر ليس مثيرًا للاهتمام للمودعين لأنه لا يشير إلى عدد وشروط إمكانية استلام تدفق إضافي من الأرباح ، وهو الهدف الرئيسي للمشروع الاستثماري والسبب الرئيسي لإعادة استخدام هذه الدخل لسداد الديون المقابلة من شركة الأزمة المالية.

تعد فترة الاسترداد المخصومة للحقن المالية أكثر إثارة للاهتمام بالنسبة للمستثمر من حيث توفر المعلومات المتعلقة بالفترة التي ستكون مطلوبة للحصول على ربح إضافي في المشروع الاستثماري ، بما يتناسب مع مصدر بديل للدخل له نفس مستوى المخاطرة تقريبًا.